Ver todos los posts

Ver todos los posts

🧠¿Cómo Maximizar la Rentabilidad de tu Propiedad en Alquiler? Guía Completa para tu Inversión Inmobiliaria

¿Estás buscando maximizar el rendimiento de tu inversión inmobiliaria? Conocer cómo calcular la rentabilidad de tu propiedad en alquiler es el primer paso para asegurarte de que estás tomando decisiones financieras inteligentes y aprovechando al máximo tu inversión inmobiliaria.

En este artículo, te explicaremos paso a paso cómo calcular la rentabilidad de tu propiedad en alquiler, qué factores debes considerar y por qué es esencial tener una visión clara antes de hacer tu inversión inmobiliaria. También compararemos la rentabilidad de los alquileres con otras inversiones y te daremos consejos para optimizar el rendimiento de tu propiedad.

Índice

🚨¿Por qué es importante calcular la rentabilidad de tu propiedad en alquiler?

La rentabilidad es la métrica clave que te ayudará a entender si estás obteniendo un buen retorno sobre tu inversión (ROI). Comprar una vivienda para alquilarla implica enfrentar gastos iniciales significativos: desde la adquisición del inmueble hasta reformas y gastos operativos, como los impuestos anuales. Todo esto impacta directamente en tu margen de beneficio.

Si no haces un cálculo adecuado de la rentabilidad, podrías terminar en una situación donde, aunque tengas la propiedad alquilada, no estés generando un rendimiento competitivo de tu inversión o incluso estés perdiendo dinero. Una fórmula clara para calcular la rentabilidad te permitirá tomar decisiones informadas sobre el precio de alquiler, si necesitas renegociarlo o si es mejor considerar otro tipo de inversión.

Puedes usar este documento de Google Drive para calcular la rentabilidad que obtienes gracias al alquiler de tu inversión inmobiliaria

Rentabilidad Bruta por Alquiler: simple pero útil

La rentabilidad bruta es uno de los cálculos más sencillos que se pueden realizar, ofreciendo una estimación rápida de los ingresos potenciales que una propiedad puede generar.

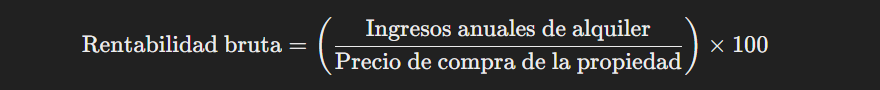

Fórmula para la rentabilidad bruta:

Rentabilidad bruta = (Ingresos anuales de alquiler / Precio de compra de la propiedad) × 100

Es importante destacar que este cálculo no contempla gastos de mantenimiento, impuestos, seguros u otros costos relacionados con la propiedad. Sin embargo, es un excelente punto de partida para evaluar si una propiedad puede ser rentable o no.

Ejemplo de cálculo de la rentabilidad bruta:

- Imagina que compras una vivienda por 200.000 € y la alquilas por 1.000 € al mes. Los ingresos anuales serían: 1.000 € × 12 = 12.000 €

- Luego, aplicas la fórmula para calcular la rentabilidad bruta: (12.000 € / 200.000 €) × 100 = 6 %

En este caso, la rentabilidad bruta sería del 6 %. Si bien es un buen punto de partida, este cálculo por sí solo no es suficiente, ya que omite gastos esenciales que impactan directamente en los ingresos reales.

Rentabilidad Neta por Alquiler: El cálculo más preciso

La rentabilidad neta ofrece una visión más completa y precisa de los beneficios que puedes obtener de tu propiedad en alquiler. A diferencia de la rentabilidad bruta, aquí debes restar todos los gastos anuales relacionados con la propiedad antes de aplicar la fórmula.

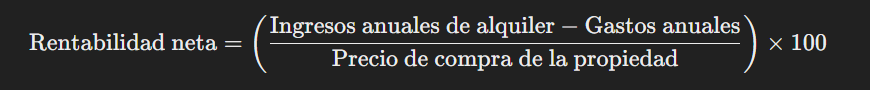

Fórmula para la rentabilidad neta:

Rentabilidad neta = ((Ingresos anuales de alquiler − Gastos anuales) / Precio de compra de la propiedad) × 100

Entre los gastos a considerar se encuentran:

- Mantenimiento y reparaciones: Gastos derivados de mantener la vivienda en buenas condiciones.

- Impuestos: Impuestos municipales como el IBI o el IRPF sobre los ingresos del alquiler.

- Seguro de la vivienda: Protege la propiedad contra daños y otros riesgos.

- Gastos de comunidad: Si la propiedad se encuentra en un edificio, es probable que debas pagar cuotas mensuales o anuales.

- Vacantes: Periodos en los que la propiedad está vacía y no genera ingresos.

- Gastos de gestión: Si utilizas los servicios de una agencia inmobiliaria para gestionar el alquiler.

Ejemplo de cálculo de la rentabilidad neta por alquiler:

Sigamos con el ejemplo anterior, donde los ingresos anuales son de 12.000 €. Imagina ahora que tienes los siguientes gastos:

- Mantenimiento y reparaciones: 500 € al año.

- Impuestos: 700 €.

- Seguro de la vivienda: 300 €.

- Gastos de comunidad: 500 €.

- Vacantes: Un mes sin inquilino, lo que equivale a 1.000 € en ingresos no percibidos.

Tus gastos totales anuales serían: 500 € + 700 € + 300 € + 500 € + 1.000 € = 3.000 €

Para calcular la rentabilidad neta, resta estos gastos de los ingresos anuales: 12.000 € − 3.000 € = 9.000 €

Luego, aplicamos la fórmula de la rentabilidad neta: (9.000 € / 200.000 €) × 100 = 4,5 %

En este caso, la rentabilidad neta de tu propiedad en alquiler sería del 4,5 %, lo que te da una visión mucho más clara y precisa de lo que realmente estás ganando.

La rentabilidad neta es el cálculo que ofrece una visión más completa y precisa de los beneficios que puedes obtener de tu propiedad en alquiler. A diferencia de la rentabilidad bruta, aquí debes restar todos los gastos anuales relacionados con la propiedad antes de aplicar la fórmula.

🛡️Gastos Comunes a Considerar en una Inversión Inmobiliaria

A la hora de calcular la rentabilidad neta por alquiler, es crucial incluir todos los gastos asociados a la propiedad. Estos pueden variar dependiendo de la ubicación y de las características específicas del inmueble. Algunos de los gastos más comunes incluyen:

Impuestos:

Al calcular la rentabilidad neta de tu propiedad en alquiler, es fundamental tener en cuenta dos impuestos clave. El IBI (Impuesto sobre Bienes Inmuebles) es un impuesto municipal que varía según la localidad y grava la posesión del inmueble. En ciudades grandes como Madrid y Barcelona, el IBI puede ser considerable, lo que afecta directamente los costos anuales asociados a la propiedad.

Por otro lado, el IRPF (Impuesto sobre la Renta de las Personas Físicas) es un impuesto estatal que grava los ingresos obtenidos por el alquiler. No obstante, ofrece incentivos fiscales importantes para los propietarios que opten por el alquiler a largo plazo, lo que puede mejorar la rentabilidad neta.

Incentivos Fiscales de la Nueva Ley de la Vivienda

La Nueva Ley de la Vivienda ofrece importantes incentivos fiscales que pueden ayudar a los propietarios a maximizar sus beneficios a pesar de las restricciones en los precios de alquiler.

Mantenimiento y reparaciones:

El mantenimiento preventivo de la vivienda es clave para evitar reparaciones más costosas en el futuro. También es importante considerar los costos derivados de reparaciones urgentes, como problemas de fontanería, electricidad o desperfectos causados por los inquilinos.

Seguros:

Aunque no es obligatorio, es recomendable contar con un seguro que cubra la propiedad contra incendios, robos y daños causados por inquilinos. Además, es muy recomendable proteger tu inversión inmobiliaria con un seguro que cubran los impagos de alquiler, lo que aumenta tu seguridad pero reduce ligeramente la rentabilidad.

Gastos de comunidad:

Si la propiedad se encuentra en un edificio o urbanización, es probable que debas pagar cuotas de comunidad para el mantenimiento de zonas comunes, como ascensores, jardines o piscinas. Este gasto puede variar considerablemente según la ubicación y las características del edificio.

Períodos de vacantes:

Exceptuando el alquiler de largo plazo, es raro que una propiedad esté alquilada durante los 12 meses del año sin interrupciones. Es importante considerar que puede haber meses en los que no tengas inquilino y, por tanto, no recibirás ingresos. Este factor impacta directamente en la rentabilidad neta, por lo que es recomendable incluir al menos un mes de vacante por año en tus cálculos.

Gestión del alquiler:

Si decides delegar la gestión de tu alquiler en una agencia inmobiliaria o un servicio especializado de gestión integral, te cobrarán una comisión sobre la renta mensual que suele rondar entre el 8% y el 15%. Este costo debe incluirse en los gastos anuales que afectan la rentabilidad.

🏠Rentabilidad tipo del Alquiler de Propiedades

El mercado inmobiliario, y especialmente el alquiler de propiedades, ha sido una de las formas de inversión más populares en España. Sin embargo, para determinar si es la opción más rentable, es útil compararlo con otras alternativas, como acciones, bonos y fondos de inversión.

Si bien la rentabilidad del alquiler de propiedades puede ser menor en comparación con inversiones como las acciones o los fondos indexados, esta opción ofrece una mayor estabilidad y predictibilidad. Mientras que el mercado financiero está sujeto a volatilidad diaria, el mercado de alquiler en España tiende a ser más estable. La rentabilidad neta de los alquileres oscila entre el 4 % y el 7 %, dependiendo de la ciudad y las características del inmueble. Ciudades como Madrid, Barcelona, Valencia y Zaragoza se destacan por su alta demanda y estabilidad en el tiempo.

Además de esta estabilidad, el alquiler de propiedades cuenta con un importante beneficio adicional: el potencial de revalorización. El precio de la vivienda en venta ha subido en España un 29% en los últimos 10 años. Esto ofrece a los propietarios no solo ingresos regulares, sino también la posibilidad de obtener una ganancia significativa si deciden vender la propiedad en el futuro, lo que añade una capa extra de rentabilidad que otras opciones, como los bonos, no ofrecen.

Ejemplo de Revalorización de una Inversión Inmobiliaria:

Si tomamos el ejemplo anterior de la propiedad en Madrid comprada por 200.000 € y alquilada por 12.000 € al año con un total de gastos anuales sería 3.000 €, la rentabilidad neta de tu inversión inmobiliaria sería del 4,5%. Pero además, esa misma vivienda en Madrid puede tener un valor cercano a los 250.000 € diez años después de su compra, lo que ofrecería una rentabilidad a 10 años del 25%.

Comparativa con Bonos y Fondos Indexados

Al comparar la rentabilidad del alquiler de propiedades con otras formas de inversión, encontramos diferencias clave en cuanto a estabilidad y riesgo.

Bonos del Estado:

Los bonos del Tesoro son una inversión extremadamente segura, con una rentabilidad aproximada del 3,4 % en 2024. Aunque ideales para inversores conservadores que buscan seguridad, los bonos ofrecen menor rentabilidad que los inmuebles y no permiten ajustar la inversión por inflación ni disfrutar de la revalorización del activo.

Fondos Indexados:

A largo plazo, los fondos indexados pueden generar un rendimiento anual promedio del 7 % al 8 %, mayor que el alquiler de propiedades. Sin embargo, estos fondos están expuestos a una mayor volatilidad y pueden sufrir pérdidas significativas en tiempos de recesión. Además, no generan un flujo de caja regular, como ocurre con los ingresos mensuales por alquiler.

Conclusión sobra la comparativa de inversiones:

Aunque los fondos indexados pueden ofrecen una mayor rentabilidad total en comparación con la inversión inmobiliaria, la rentabilidad de tu propiedad en alquiler ofrece mayor estabilidad en términos de flujo de caja regular y la posibilidad de revalorización del activo. Por otro lado, los fondos indexados tienen una mayor volatilidad y no generan ingresos regulares, pero su rentabilidad total a largo plazo es mayor gracias al interés compuesto.

En resumen, la inversión en fondos indexados podría ser más rentable en términos absolutos, pero la estabilidad y el potencial de revalorización de la propiedad, junto con los ingresos constantes por alquiler, hacen que esta inversión sea más atractiva para aquellos inversores que priorizan la seguridad y un flujo de ingresos más estable a lo largo del tiempo.

Ejercicio Teórico de Comparativa de Inversiones

Si comparamos la inversión inmobiliaria en Madrid con una inversión a 10 años en fondos indexados con una rentabilidad anual del 7%, obtenemos diferencias notables en cuanto a rentabilidad total y características de cada inversión.

Inversión inmobiliaria en Madrid:

- Precio de compra inicial: 200.000 €

- Ingresos anuales por alquiler: 12.000 €

- Gastos anuales: 3.000 €

- Rentabilidad neta anual: 4,5 %

- Revalorización estimada de la propiedad a 10 años: 250.000 € (incremento de 50.000 €)

Rentabilidad total en 10 años:

- Ingresos por alquiler durante 10 años: 12.000 € anuales × 10 años = 120.000 €

- Gastos totales en 10 años: 3.000 € anuales × 10 años = 30.000 €

- Rentabilidad neta por alquiler en 10 años: 120.000 € − 30.000 € = 90.000 €

- Revalorización del inmueble: 50.000 €

Rentabilidad total: 90.000 € (alquiler neto) + 50.000 € (revalorización) = 140.000 €

Esto implica que la inversión inmobiliaria habría generado 140.000 € en 10 años, con un rendimiento total del 70% sobre la inversión inicial de 200.000 €.

Inversión en fondos indexados con una rentabilidad del 7%:

- Monto inicial invertido: 200.000 €

- Rentabilidad anual: 7 %

- Duración de la inversión: 10 años

Rentabilidad total en 10 años:

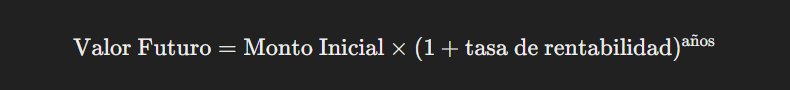

Utilizando el interés compuesto, la fórmula para calcular el valor futuro de la inversión es:

Valor Futuro=Monto Inicial×(1+tasa de rentabilidad) elevado al número de años.

Valor Futuro=200.000×(1+0,07)^10=200.000×1,967151=393.430,20€

El valor total de la inversión en la propiedad de Madrid, después de 10 años, sería 393.430,20 €, lo que significa una ganancia de 193.430,20 € sobre la inversión inicial de 200.000 €.

Comparativa de Resultados de ambas inversiones:

- Inversión en la propiedad: Ganancia total de 140.000 € (70% de rentabilidad total en 10 años)

- Inversión en fondos indexados: Ganancia total de 193.430,20 € (96,7% de rentabilidad total en 10 años)

Más de esta categoría